- निधि राय

- बीबीसी संवाददाता, मुंबई से

6 दिसंबर 2020

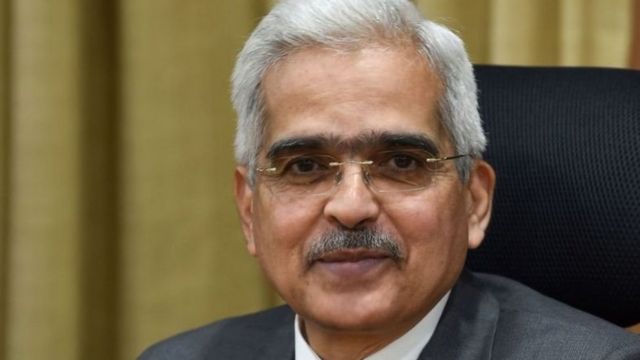

बैंकिंग क्षेत्र के शीर्ष नियामक, भारतीय रिजर्व बैंक की इस बात के लिए आलोचना हो रही है कि वो निगरानी की अपनी ज़िम्मेदारी ठीक से नहीं निभा पा रहा है. बीते 30 महीनों में भारत के पांच वित्तीय संस्थान घुटने टेक चुके हैं.

कहानी की शुरुआत 2018 में इन्फ्रास्ट्रक्चर लीज़िग एंड फाइनेंशियल सर्विसेज (IL&FS) से हुई, जो एक नॉन-बैंकिंग फाइनेंशियल कंपनी (एनबीएफसी) है.

नकदी की भारी कमी की वजह से आईएलएंडएफसी अपने कई दायित्व पूरे करने में नाकाम रही.

जांच एजेंसियों ने पाया कि शैडो बैंक ने ऐसे ऋणदाताओं को पैसा उधार दिए जिनकी कोई साख नहीं थी. फिर आया दीवान हाउसिंग फाइनेंस कॉर्पोरेशन (डीएचएफएल), जो मुख्य रूप से भारत के टियर 2 और टियर 3 शहरों में घर ख़रीदारों को ऋण देने का काम कर रहा था.

भले ही दोनों शैडो बैंक अलग-अलग सेगमेंट के लिए काम कर रहे थे, लेकिन उनकी विफलता आपस में जुड़ी हुई थी.छोड़कर और ये भी पढ़ें आगे बढ़ेंऔर ये भी पढ़ें

कॉरपोरेट्स को बैंकों का लाइसेंस देने को लेकर क्यों उठे सवाल

कॉरपोरेट्स को बैंकों का लाइसेंस देने को लेकर क्यों उठे सवाल लक्ष्मी विलास बैंक: जानिए, आप बैंकों में जमा पैसा कैसे सुरक्षित रख सकते हैं?

लक्ष्मी विलास बैंक: जानिए, आप बैंकों में जमा पैसा कैसे सुरक्षित रख सकते हैं? गाड़ियों की बिक्री भारत में फिर रफ़्तार पकड़ रही है?

गाड़ियों की बिक्री भारत में फिर रफ़्तार पकड़ रही है? पीएमसी बैंक घोटाला: एक साल बाद भी फँसे हैं लाखों लोगों के पैसे

पीएमसी बैंक घोटाला: एक साल बाद भी फँसे हैं लाखों लोगों के पैसे

समाप्त

आईएलएंडएफसी की स्थिति देखकर बैंक ज़्यादा सतर्क हो गए और उन्होंने पैसे देना बंद कर दिया, जिससे 2018 की दूसरी छमाही में लिक्विडिटी की कमी होने लगी.

कोबरापोस्ट ने ये दावा भी किया कि बैंक के प्रमोटरों ने ग्राहकों से 31,000 करोड़ रुपये का गबन कर लिया.https://bbc.com/ws/av-embeds/cps/hindi/india-55191057/p08b6cg7/hiवीडियो कैप्शन,

कोरोना वायरस: सरकारें इतना पैसा कैसे खर्च कर पा रही हैं?

सितंबर 2019 में पंजाब और महाराष्ट्र सहकारी (पीएमसी) बैंक घोटाला सामने आया, जिसमें बैंक अधिकारियों ने हाउसिंग डेवलपमेंट एंड इंफ्रास्ट्रक्चर (एचडीआईएल) को पहले 2500 करोड़ रुपये दिए और जब कंपनी कर्ज़ चुकाने में नाकाम रही तो बैंक के चेयरमैन एस वार्यान सिंह को 96.5 करोड़ रुपये का दूसरा पर्सनल लोन दिया गया, इनके पास एचडीआईएल में 1.91 फ़ीसद हिस्सेदारी भी थी.

मार्च 2020 में तब का पाँचवा सबसे बड़ा प्राइवेट बैंक यस बैंक रिज़र्व बैंक ऑफ़ इंडिया के रडार पर आ गया. जमाकर्ताओं ने बैंक से पैसा निकालना शुरू कर दिया क्योंकि वो डर गए थे. यस बैंक पहले ही बढ़ते नॉन परफॉर्मिंग एसेट, एनबीएफसी संकट और गवर्नेंस से जुड़े मसलों से जूझ रहा था.

लिस्ट में 17 नवंबर 2020 को जो आख़िरी नाम जोड़ा गया वो था लक्ष्मी विलास बैंक (एलवीबी). पिछली कुछ तिमाहियों से बैंक मुश्किल में था, फंडिंग से जुड़े मसले थे और बैंक रिटेल लेंडिंग से कॉरपोरेट लेंडिंग में भी शिफ्ट हो गया था जिसकी वजह से बैड लोन हो गए.

आरबीआई सिर्फ यस बैंक और एलवीबी का मसला सुलझा सका. सबसे बुरी तरह प्रभावित पीएमसी बैंक का अब तक कोई समाधान नहीं निकल पाया है.

तो अब सवाल उठता है कि क्या आरबीआई भारतीय बैंकिंग सेक्टर की निगरानी करने में पर्याप्त रूप से सक्षम नहीं है?

इस सवाल का जवाब इतना सीधा नहीं है. विशेषज्ञ इस पर पूरी तरह से बंटे हुए हैं.

कुछ विशेषज्ञ मानते हैं कि आरबीआई को बैंकों की ब्याज दर निर्धारण और बैंकों की निगरानी की अपनी भूमिका को अलग करना चाहिए. इससे उन्हें स्पष्टता मिलेगी और अनावश्यक हितों का टकराव होने से बचेगा.

एक सार्वजनिक बैंक के एक वरिष्ठ निदेशक ने पहचान छिपाने की शर्त पर बीबीसी से कहा, “वो संकेतों को नहीं देखते हैं. बैंक रातों-रात विफल नहीं होते, वो समय के साथ धीरे-धीरे विफल होते हैं. ये क्षमता की सरासर कमी है. उन्हें ब्याज निर्धारित करने का काम बैंकिंग निगरानी से अलग करना चाहिए. वो दोनों चीज़ों को साथ में नहीं कर सकते. आप या तो पैसे बचा सकते हैं या पैसे कमा सकते हैं.”

कुछ विशेषज्ञ ये भी सोचते हैं कि आरबीआई अपनी स्वायत्तता खो चुका है और एक “राजनीतिक विस्तार” बन गया है.

हाल में लक्ष्मी विलास बैंक के लिए निकाले गए समाधान, जिसमें उसका विलय सिंगापुर स्थित डीबीएस बैंक के साथ कर दिया गया था, उसे लेकर ऑल इंडिया बैंक एम्प्लाइज़ यूनियन (AIBEA) के महासचिव, सी एच वेंकटचलम कहते हैं कि “ये विलय विफल हो जाएगा.”

“डीबीएस का काम का तरीक़ा लक्ष्मी विलास बैंक से अलग होगा और ये विलय सफल नहीं होगा. कर्मचारियों को भुगतना पड़ेगा. डीबीएस सभी शाखाओं को भी नहीं रखेगा, साथ ही वो प्रॉफिट बैंकिंग को मानते हैं, ब्रांच बैंकिंग को नहीं इसलिए कर्मचारी जोखिम में हैं.”

समाधान की टाइमिंग पर सवाल उठाते हुए, वेंकटचलम बीबीसी से कहते हैं, “आरबीआई ने एक स्वायत्त निकाय की तरह काम करना बंद कर दिया है, वो केंद्र के राजनीतिक प्रशासन का एक्सटेंशन काउंटर बन गया है. आपको सिंगापुर से किसी को बुलाकर अपने बैंक चलवाने की क्या ज़रूरत है?”

भारतीय स्टेट बैंक के पूर्व अध्यक्ष, प्रदीप चौधरी केंद्रीय बैंक की क्षमता पर भी सवाल उठाते हैं.

चौधरी ने बीबीसी से कहा, “आरबीआई अर्धवार्षिक, मध्यवर्ती और वार्षिक निरीक्षण करता है और जब भी उन्हें पता चलता है कि पूंजी की स्थिति विवेकपूर्ण सीमा से नीचे चली गई है तो आप नियंत्रण के लिए कड़ी कार्रवाई करते हैं.”

“जब आप घाव पकने देंगे तो आपके पास उसे काटने के सिवा कोई विकल्प नहीं बचेगा.”

“आरबीआई को बैंकों को नए सिरे से ऋण देने से रोकना चाहिए और उन्हें जमा पर बेहिसाब ब्याज बनाने से रुकने के लिए कहना चाहिए. निजी बैंक जमा पर 6 फ़ीसद का भुगतान करते हैं, वहीं सार्वजनिक बैंक बहुत कम भुगतान कर रहे हैं जो चेतावनी का संकेत है.”

एक सार्वजनिक क्षेत्र के बैंक में वरिष्ठ बैंकर रहे चौधरी सार्वजनिक और निजी बैंकों को लेकर आरबीआई के पक्षपाती रवैये की बात करते हैं.

“वो सिर्फ सार्वजनिक क्षेत्र के बैंकों को देख रहे हैं. प्राइवेट सेक्टर के बैंकों को लेकर उनकी निगरानी में कमी है. सभी मामलों में यस बैंक पूरी तरह से निर्लज्ज बना हुआ है.”

एक स्वतंत्र विश्लेषक, हेमिंद्रा हजारी का कहना है कि दूरदर्शी होकर हमेशा ये कहा जा सकता है कि “आरबीआई को हर मामले में पहले प्रतिक्रिया दे सकता था.”

हजारी ने बीबीसी से कहा, “आरबीआई एक कसौटी पर चलता है जहां वो या तो कुछ सख़्त कर सकते हैं और जमाकर्ताओं को डरा सकते हैं या चीज़ों के सुधरने का इंतज़ार कर सकते हैं.”

ताज़ा एचडीएफसी बैंक के डिजिटल बैंकिंग मामले पर टिप्पणी करते हुए हजारी ने कहा, “अब वो (आरबीआई) एचडीएफसी बैंक को लेकर प्रतिक्रिया दे रहे हैं, मैंने एक साल पहले एचडीएफसी डिजिटल बैंकिंग की समस्या की ओर ध्यान दिलाया था. आरबीआई को बहुत तेज़ी से प्रतिक्रिया देनी होगी.”

हज़ारी ने सुझाव दिया, “संसद को आरबीआई से पूछना चाहिए कि क्या हो रहा है. जनता का प्रेशर होना चाहिए कि आरबीआई इन ख़ामियों को दूर करे. वो इस डिजीटल युग में प्रतिक्रिया देने में बहुत वक़्त लगा रहे हैं. हो सकता है वो वक़्त रहते ख़तरे के संकेत देख लेते हैं. लेकिन वो उस दृढ़ता के साथ और वक़्त रहते जवाब नहीं दे रहे हैं, जैसे उन्हें देना चाहिए.”

एक अनुभवी बैंकिंग स्तंभकार और लेखक तमाल बंद्योपाध्याय के पास इस सवाल का अधिक तार्किक जवाब है.

वो इस तथ्य की ओर ध्यान दिलाते हैं कि 2013-14 में आरबीआई ने अपने निगरानी के मॉडल को बदल दिया था. आरबीआई ने इसे CAMELS (कैपिटल एडेक्वेंसी, एसेट क्वालिटी, मैनेजमेंट, अर्निंग्स, लिक्विडिटी एंड सिस्टम एंड कंट्रोल) से बदलकर रिस्क-बेस्ड सुपरविज़न या आरबीएस कर दिया था.

ये सही दिशा में एक कदम था. जनवरी 2018 में आईएमएफ की एक रिपोर्ट में उल्लेखनीय प्रगति के लिए आरबीआई की सराहना की गई थी.

बंद्योपाध्याय बीबीसी से कहते हैं, “लेकिन नए शासन में, आरबीआई ने वर्चुली ट्रांजेक्शन टेस्टिंग बंद कर दी, जो कि पिछली प्रणाली की आधारशिला थी- पहले के शासन में हाई क्रेडिट और विदेशी मुद्रा संचालन में शामिल बैंकों की सभी महत्वपूर्ण शाखाएँ आरबीआई पर्यवेक्षकों की सीधी नज़र में हुआ करती थी.”

यह पूछे जाने पर कि इन सभी मामलों के कारण क्या आरबीआई की साख दांव पर है?

इसपर बंद्योपाध्याय कहते हैं, “सितंबर 2018 और मार्च 2020 के बीच, प्रेस विज्ञप्ति, ट्वीट और आरबीआई गवर्नर के बयानों ने एक ही बिंदु पर बार-बार ज़ोर दिया- भारतीय वित्तीय प्रणाली सुरक्षित और मजबूत है. भारतीय बैंकिंग के इतिहास में कभी भी हमने आरबीआई के ऐसे बयान नहीं देखे. बैंकिंग रेगुलेटर जनता के सेंटिमेंट (क्या उनका पैसा सुरक्षित है?) से वाकिफ हैं और उसके बारे में बात कर रहे हैं.”

आरबीआई की स्वायत्तता के बारे में पूछे जाने पर बंद्योपाध्याय कहते हैं, “दास आरबीआई गवर्नर बनाए जाने वाले पहले नौकरशाह नहीं हैं. आरबीआई के पास बेलगाम आज़ादी नहीं है. वे संसद के प्रति जवाबदेह है. सरकार की ओर से हमेशा खींचतान और दबाव रहेगा और ऐतिहासिक रूप से गवर्नर संतुलित रूप से काम कर रहे हैं.”

4 दिसंबर 2020 को मौद्रिक नीति की घोषणा करते हुए आरबीआई गवर्नर से मीडिया ने संस्था की निगरानी क्षमताओं पर बढ़ती चिंता को लेकर सवाल किया था, जिस पर गवर्नर ने कहा, “पिछले दो सालों में हमने वास्तव में अपनी निगरानी से जुड़ी प्रणालियों को मज़बूत किया है. जिस तरह का काम और विश्लेषण हम अब कर रहे हैं और जिस तरह की पर्यवेक्षण की गहराई पिछले दो वर्षों में हासिल की है वो पहले कभी नहीं हुआ था.”

गवर्नर ने साथ ही कहा, “दो बैंक की घटनाएं अचानक किसी सुबह नहीं हुई, जिनके बारे में हमें जानकारी नहीं थी. हमारा पहला फोकस बैंक के प्रबंधन के साथ काम करना और समस्या का समाधान करना है. वो भी तब जब जमाकर्ता के हित को देखते हुए हमारे हस्तक्षेप की ज़रूरत होती है, तब हम करते हैं.”

(बीबीसी हिन्दी के एंड्रॉएड ऐप के लिए आप यहां क्लिक कर सकते हैं. आप हमें फ़ेसबुक, ट्विटर, इंस्टाग्राम और यूट्यूब पर फ़ॉलो भी कर सकतेहैं.)